Foto: Chip Somodevilla/Shutterstock

Donald Trump es como un elefante en una cacharrería, creando caos e incertidumbre de todas las formas posibles con su guerra comercial. Canadá y México tienen que hacer frente a aranceles de importación del 25%, y ayer todas las importaciones chinas también se vieron afectadas por un arancel adicional del 10%. Está claro que Trump es un hombre de palabra en este sentido: prometió una guerra comercial y la tenemos.

Para el tipo de cambio del bitcoin y el resto de los mercados financieros, esto es muy difícil por el momento, lo que resulta en fuertes caídas de precios.

¿Nos dirigimos ahora hacia una recesión?

La narrativa dominante es que los aranceles de importación son un desastre y que la economía estadounidense se dirige hacia una recesión inevitable. Esta idea está respaldada por los datos económicos más débiles de las últimas semanas y el modelo GDPNow, que predice una contracción económica del -2,8% para el primer trimestre de 2025 en EE. UU.

On March 3, the #GDPNow model nowcast of real GDP growth in Q1 2025 is -2.8%: https://t.co/T7FoDdgYos. #ATLFedResearch

Download our EconomyNow app or go to our website for the latest GDPNow nowcast: https://t.co/NOSwMl7Jms. pic.twitter.com/FdSehrEcSg

— Atlanta Fed (@AtlantaFed) March 3, 2025

Además, han surgido preocupaciones sobre la inflación como resultado de los aranceles de importación, que, en combinación con una recesión, podrían dar lugar al escenario apocalíptico de la estanflación. En resumen, estamos en un punto del ciclo en el que el miedo está llegando a un punto de ebullición.

Mucha incertidumbre sobre el impacto

Sin embargo, todavía hay muchas cosas que no están claras. En primer lugar, aún no sabemos cuánto tiempo permitirá Trump que se mantengan sus aranceles de importación. Y en segundo lugar, cómo responderán las empresas a ellos.

¿Podrán las empresas repercutir los costes a los consumidores? En algunos casos, esto sucederá, pero no siempre. Algunas empresas también optarán por absorber los costes. ¿Y hasta qué punto pueden los consumidores soportar costes adicionales?

También es importante entender qué quiere Trump exactamente. En el caso de Canadá y México, siempre se trata de asegurar las fronteras, por ejemplo, para evitar la importación ilegal de drogas.

Sin embargo, el objetivo principal parece ser traer de vuelta a Estados Unidos muchas industrias que en las últimas décadas se han ido trasladando a Asia porque allí la producción es mucho más barata que en Estados Unidos.

Para apoyar la economía, Trump también quiere reducir los impuestos de las empresas al 15%, lo que convertiría a Estados Unidos en uno de los países más baratos del mundo. Esto parece estar funcionando, ya que Taiwan Semiconductor anunció esta semana que trasladará su sede a Estados Unidos.

Para apoyar la economía, Trump también quiere reducir los impuestos de sociedades al 15%, lo que convertiría a EE. UU. en uno de los países más baratos del mundo. Esto parece estar funcionando, ya que Taiwan Semiconductor anunció esta semana que invertirá $100.000 millones en EE. UU.

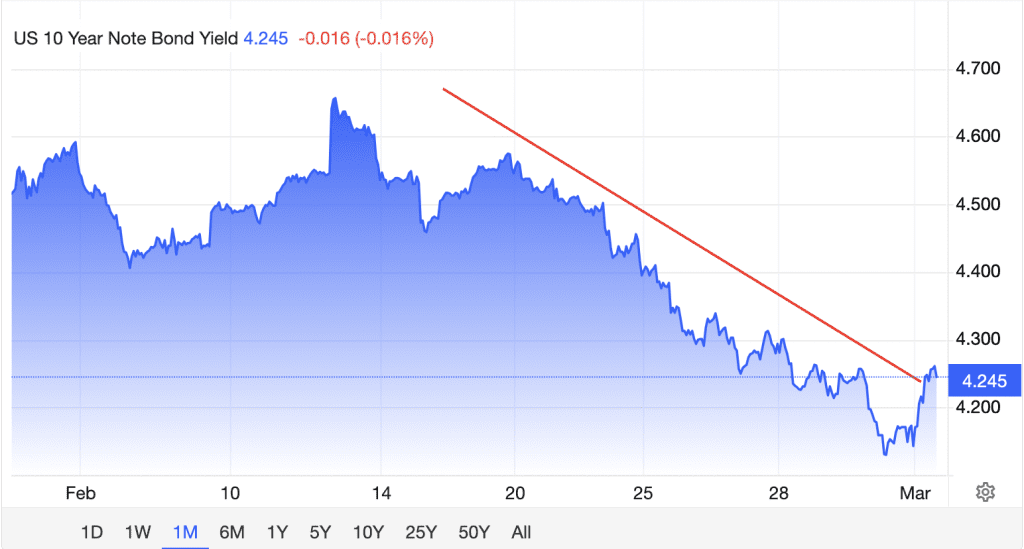

En resumen, debemos aceptar la idea de que Donald Trump puede cambiar las relaciones en el escenario mundial (financiero). Tampoco debemos olvidar que, por el momento, su objetivo es reducir el tipo de interés de los bonos del Estado a 10 años, y no estimular los precios del mercado de valores.

Mientras que durante su mandato anterior hablaba semanalmente sobre el Dow Jones y el S&P 500, aún no lo ha hecho. Ahora habla constantemente de bajar los tipos de interés, lo que, por supuesto, debería estimular la economía. Sin embargo, a corto plazo, esa estrategia no es favorable para el bitcoin ni para los mercados bursátiles, pero Trump parece aceptarlo.

Fuente: TradingEconomicsY puede aceptarlo, porque los mercados bursátiles han alcanzado recientemente un máximo histórico. El S&P 500 ha caído desde su punto máximo, pero aún no hasta el punto de causar pánico.